OMAKAPITALIST: Fondiemissioon ja kahjumi katmine

OMAKAPITALIST: Fondiemissioon ja kahjumi katmine

Omakapitalisisesed tehingud

Omakapital (vt ka Eesti finantsaruandluse standard RTJ 1), äriseadustikus (ÄS) ka netovara, on jääkosalus raamatupidamiskohustuslase varades pärast tema kõigi kohustiste mahaarvamist. Ehkki tegemist on majandusüksuse varade ja kohustuste vahega, siis omakapitali ei kajastata raamatupidamises ühe kogusummana, vaid omakapital jaotatakse osisteks lähtuvalt nende majanduslikust sisust (vt ka RTJ 2 omakapitali jaotamist bilansikirjeteks ning meie varasemat artiklit OMAKAPITALIST: Miks ülekurssi ei maksta välja?).Kahekordsel kirjendamisel on omakapitaliga seonduvate tehingute lausendite teiseks pooleks tavapäraselt varad (Deebet Vara Kreedit Omakapital omakapitali kasvatamisel) ja/või kohustised (Deebet Kohustis Kreedit Omakapital omakapitali kasvatamisel või Deebet Omakapital Kreedit Kohustis omakapitali vähendamisel). Kuna omakapitali jagatakse kirjeteks, siis on võimalikud ka omakapitali kirjetevahelised tehingud-siirdamised (Deebet Omakapital Kreedit Omakapital). Sellistele tehingutele iseloomulikuks on, et tavapäraselt ei piisa tehingu tegemiseks majandusüksuse juhatuse (või nõukogu) otsusest, vaid tehingu tegemise otsus peab olema kinnitatud omanike (aktsionäride või osanike vmt) poolt.

Omakapitalisiseste tehingute tunnuseks on, et tehingute tegemisel ei muutu omakapitali suurus – teatud kirjete suurendamine tähendab teiste kirjete vähendamist võrreldavas summas. Omakapitalisisesed tehinguid võib jagada kahte suuremasse rühma:

- Fondiemissioon, kus vaba omakapitali arvelt suurendatakse seotud omakapitali; ning

- Kahjumi katmine, kus seotud omakapitali arvelt suurendatakse vaba omakapitali.

Omakapitali jagamisest vabaks ja seotud omakapitaliks

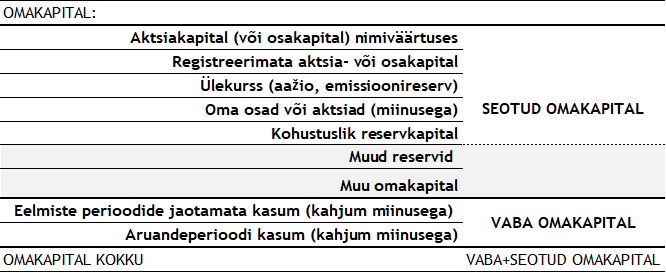

Vabaks ja seotuks muudavad omakapitali osised regulatiivsed alused, mis teatud kindlat omakapitali osa (vaba omakapitali) lubavad (vaid) omanike otsusega neile välja jagada ning samas piiravad (läbi kohustuslike eelnevate protseduuride) teise osa (seotud omakapitali) väljajagamist. Võttes aluseks RTJ 2 lisades esitatud bilansikirjete jaotuse võiks lihtsustatult vaba ja seotud omakapitali piiri tõmmata alljärgnevalt:

Tasub aru saada, et teatud omakapitali instrumendid/kirjed käituvad viisil, mis tekitab vaba ja seotud omakapitali piirile nn „halli ala“. Näiteks vähemusosale omistatav osa konsolideeritud aruandes (kuna vaid kaudselt seotud konsolideeriva üksuse omanike otsustega), vabatahtlik omakapitali reserv (kus väljamaksed omanikele võivad olla fikseeritud põhikirjas tingimuslikult), raamatupidamislikud reservid (kuna vaid kaudselt seotud konsolideeriva üksuse omanike otsustega ning ei ole üheselt fikseeritud, kas/kuidas mõjutavad jaotuskõlbulikku kasumit), aruandeperioodi kasum (mille väljajagamine enne kasumi kinnitamist on välistatud) jt.

Omakapitali kirjete järjestamisel bilansis on püütud järgida teatavat „likviidsusjärjekorda“, kus aktsiakapital/osakapital on kõige keerulisemalt omanikele tagastatav ning eelmiste perioodide jaotamata (kinnitatud) kasumid on kõige lihtsamini omanikele välja jagatavad. Sedakaudu on ka omakapitali siirdamine vabast omakapitalist seotud omakapitali (fondiemissioon) reeglina vähem reguleeritud kui seotud omakapitalist vabasse omakapitali (kahjumi katmine).

Fondiemissioon

Fondiemissioon ei ole pelgalt vaba omakapitali siirdamine seotud omakapitaliks, sest fondiemissiooni saab lisaks teha ka seotud omakapitali kirjete vahel. Fondiemissiooni on võimalik teha kõikidest positiivse jäägiga omakapitali kirjetest nii eraldiseisvalt, kui ka mitut kirjet kombineerides. Ehkki raamatupidamistehniliselt on see võimalik, siis eranditeks on:- „Ülevalt alla“ - fondiemissioon, kus bilansis „kõrgemal“ asuv seotud omakapitali kirje väheneb ning „madalamal“ asuv suureneb;

- Vähmusosanikele omistatav konsolideeritavate üksuste omakapitaliosa, sest konsolideeriva üksuse omanikel puudub selle üle otsene otsustamisõigus;

- Aruandeperioodi kasum enne kinnitamist, sest kinnitamata kasumeid kasutada ei saa.

Ülalnimetatud aruandeperioodi kasumi kasutamise piirang võib tunduda kummalisena, kuid siin tasub aru saada, et:

- Kasum kinnitatakse omanike poolt pärast aruande valmimist ning sedakaudu pärast aruandeperioodi lõppu;

- Kasumi kinnitamisega toimub aruandeperioodi kasumi siirdamine eelmiste perioodide (kinnitatud) jaotamata kasumiteks lausendiga:

| Deebet | Aruandeperioodi kasum (omakapital) |

Kreedit | Eelmiste perioodide jaotamata kasum (omakapital) |

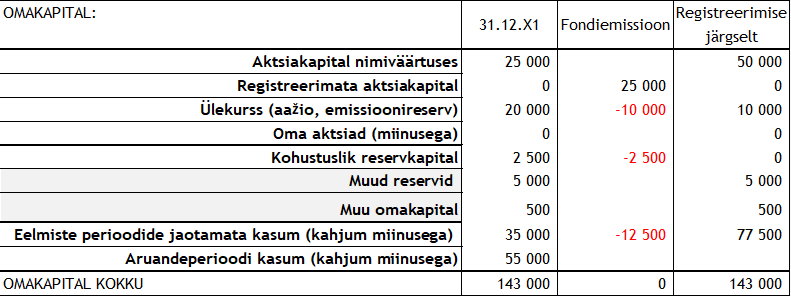

Näide ülekursita fondiemissioonist: AS FEguru aktsiakapital 25 000 eurot jaguneb 2 aktsionäri vahel, kellest ühe osalus moodustab 20 000 eurot (80%) ja teisel 5000 eurot (20%). Ühe lihtaktsia nimiväärtuseks on 100 eurot. Aktsionärid otsustasid aktsiakapitali suurendada 25 000 euro võrra, kasutades fondiemissiooni teel sissemaksete tegemiseks ülekurssi 10 000 eurot, kohustuslikku reservkapitali 2500 eurot ning eelmiste perioodide jaotamata kasumeid 12 500 eurot. Fondiemissiooniga emiteeriti 2500 uut aktsiat (sama tulemuse saaks ka uusi aktsiaid emiteerimata, kuid aktsia nimiväärtust 200 euroni tõstes). Seltsi omakapital enne ja pärast fondiemissiooni olid alljärgnevad:

Sellise lõpptulemuse saavutamiseks tehti AS FEguru raamatupidamises lausendid:

| Deebet | Aruandeperioodi kasum (omakapital) |

Kreedit | Eelmiste perioodide jaotamata kasum (omakapital) |

55 000 |

| Deebet | Eelmiste perioodide jaotamata kasum (omakapital) |

12 500 | Kreedit |

Aktsiakapital (omakapital) |

25 000 |

| Deebet | Kohustuslik reservkapital (omakapital) |

2 500 | |||

| Deebet | Ülekurss (omakapital) |

10 000 |

Teineteisest sõltumatute aktsionäride korral on ilmselt välistatud nn suundemissioonid (va kombineerituna mingite täiendavate tehingutega), mis muudaks osalusproportsioone – sest keeruline on ette kujutada põhjust, miks üks aktsionär peaks tasuta teise kasuks loobuma oma osast omakapitalis – ja sedakaudu fondiemissiooni järgselt aktsiakapital jaguneb endiselt 80:20.

Aktsiaseltsides (ja ka osaühingutes, kus põhikiri nõuab) tuleb kohustusliku reservkapitali jäägi kasutamisel fondiemissiooniks hakata järgnevatel aruandeperioodidel tegema täiendavaid kasumieraldisi kuni reservkapital on saavutanud nõutava suuruse.

Fondiemissiooni on võimalik teha ka ülekursiga, selleks peab emissiooniga suurendatav aktsia- või osakapitali summa olema väiksem kui fondiemissiooni kaasatud omakapitali kirjete summa:

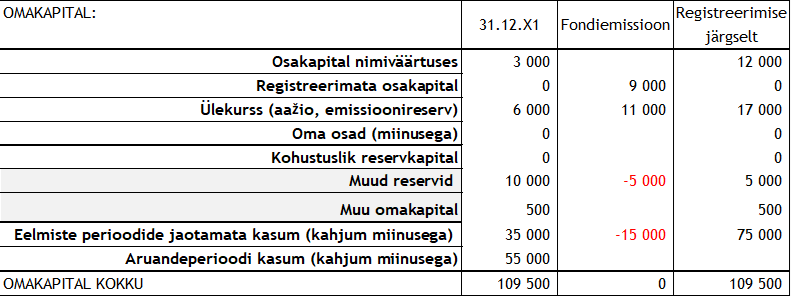

Näide ülekursiga fondiemissioonist: OÜ FEtest osakapital 3000 eurot jaguneb 3 osaniku vahel, kellest ühe osalus moodustab 1500 eurot (50%), teisel 1000 eurot (33,33%) ja kolmandal 500 eurot (16,67%). Igal osanikest on üks lihtosa. Osanikud otsustasid osakapitali suurendada 9000 euro võrra, kasutades fondiemissiooni teel sissemaksete tegemiseks ülekurssi vabatahtlikku omakapitalireservi 5000 ning eelmiste perioodide jaotamata kasumeid 15 000 eurot. Täiendavaid osasid ei emiteeritud (seega muutus iga osa nimiväärtus). Osaühingu omakapital enne ja pärast fondiemissiooni olid alljärgnevad:

Sellise lõpptulemuse saavutamiseks tehti OÜ FEtest raamatupidamises lausendid:

| Deebet | Aruandeperioodi kasum (omakapital) |

Kreedit | Eelmiste perioodide jaotamata kasum (omakapital) |

55 000 |

| Deebet | Eelmiste perioodide jaotamata kasum (omakapital) |

15 000 | Kreedit | Osakapital (omakapital) |

9 000 |

| Deebet | Vabatahtlik omakapitali reserv (omakapital) |

5 000 | Kreedit | Ülekurss (omakapital) |

11 000 |

Kuna fondiemissiooniks kasutatud omakapital (20 000=5000+15000) ületas osakapitali kasvu (9000), siis tekkis täiendav ülekurss 11 000 eurot (=20000-9000).

Ka kui reservide (ja muu seotud omakapitali) suurendamiseks kasutatakse sissemaksete asemel muid omakapitali kirjeid - tehakse reservi loomiseks või suurendamiseks fondiemissioon – ei muutu omakapitali suurus, vaid omakapitali kirjete jäägid ja/või struktuur.

Näide reservide moodustamisest kasumi arvelt: Majandusaasta aastaaruande kinnitamise järgselt otsustasid AS Reservid aktsionärid kasumi jaotamisel muu hulgas siirata 2 500 eurot kohustuslikku reservkapitali ning 10 000 eurot vabatahtlikku omakapitalireservi. Seltsi omakapital enne ja pärast fondiemissiooni reservidesse olid alljärgnevad:

Sellise lõpptulemuse saavutamiseks tehti OÜ FEtest raamatupidamises lausendid:

| Deebet | Aruandeperioodi kasum (omakapital) |

Kreedit | Eelmiste perioodide jaotamata kasum (omakapital) |

55 000 |

| Deebet | Eelmiste perioodide jaotamata kasum (omakapital) |

12 500 | Kreedit | Kohustuslik reservkapital (omakapital) |

2 500 |

| Kreedit | Vabatahtlik omakapitali reserv (omakapital) |

10 000 |

Kahjumi katmine

Kahjumi katmine toimub sarnaselt fondiemissiooniga omakapitali siseselt, omakapitali kirjetevaheliste siirdamistega nii, et omakapitali kogusumma ei muutu. Kahjumite katmiseks on võimalik kasutada kõiki positiivse jäägiga omakapitali kirjeid.Ehkki raamatupidamistehniliselt on see võimalik, siis eranditeks on:

- „Allpool asuvatest positiivse jäägiga kirjetest üle hüpates“ – kahjumi katmine, kus bilansis „kõrgemal“ asuv seotud omakapitali kirje väheneb ning „madalamal“ asuva kirje positiivne jääk on kahjumi katmise järgselt >0;

- Vähmusosanikele omistatav konsolideeritavate üksuste omakapitaliosa, sest konsolideeriva üksuse omanikel puudub selle üle otsene otsustamisõigus;

- Aruandeperioodi kasum enne kinnitamist, sest kinnitamata kasumeid kasutada ei saa.

Kuna kahjumi katmine tähendab reeglina seotud omakapitali siirdamist vabasse omakapitali, siis ebaseaduslike väljamaksete tegemise vältimiseks omanikele, on kahjumite katmine reguleeritud fondiemissioonist täpsemalt peamiselt kahel viisil:

- Kahjumeid on võimalik katta kuni 0-ni;

- Katta ei ole võimalik mitte veel tekkinud (ka kinnitamata) kahjumeid; ning

- Kahjumite katmisel on oluline järgida omakapitali kirjete „likviidsusjärjekorda“.

Näide kahjumite katmisest (õige ja vale): Õige (otsus) - aktsionärid otsustasid katta kõik tekkinud kahjumid (st kahjumi katmine ei toimunud osaliselt) vabatahtliku omakapitali reservi (jääk 10 000 eurot), kohustusliku reservkapitali ning ülekursi arvelt. Vale (otsus) - aktsionärid otsustasid katta kõik tekkinud kahjumid (st kahjumi katmine ei toimunud osaliselt) ülekursi arvelt (ehkki ülekursist „allpool“ olid kahjumi katmiseks kõlbulikud omakapitali positiivsed jäägid).

Õige lõpptulemuse saavutamiseks tehti raamatupidamises lausendid:

| Deebet | Eelmiste perioodide jaotamata kasum (omakapital) |

Kreedit | Aruandeperioodi kasum (omakapital) |

55 000 |

| Deebet | Vabatahtlik omakapitali reserv (omakapital) |

10 000 | Kreedit |

Eelmiste perioodide jaotamata kasum (omakapital) |

90 000 |

| Deebet | Kohustuslik reservkapital (omakapital) |

3 500 | |||

| Deebet | Ülekurss (omakapital) |

76 500 |

Kahjumi katmisel ei muutu aktsionäride osalusproportsioonid majandusüksuse netovaras, sest ilmselt ei ole mõistlikult põhjendatav ka situatsioon, kus üks või mitu omanikku ei osale kahjumi katmisel samas, kui üks või mitu osalevad - (sellise situatsiooni lõpptulemus oleks, et omakapital ei saaks ebaproportsionaalsete kahjumite katmise panuste korral omanike vahel jaguneda enam varasemate proportsioonide kohaselt).

Aktsiaseltsides (ja ka osaühingutes, kus põhikiri nõuab) tuleb kohustusliku reservkapitali jäägi kasutamisel kahjumite katmiseks hakata järgnevatel aruandeperioodidel tegema täiendavaid kasumieraldisi kuni reservkapital on saavutanud nõutava suuruse.

Kuna omakapitali summa kahjumi katmisest ei muutu, siis kahjumite katmise eesmärgiks ei ole netovara nõutava suuruse taastamine. Kahjumite katmine on mõistlik, kuna see võimaldab majandusüksuse omanikel muudel võrreldavatel tingimustel hakata varem dividende jagama. Tavapäraselt tekib reaalne võimalus juhtudel, kus eelmistel perioodidel on akumuleerunud kahjumid, kuid aruandeperioodil on tekkinud (veel kinnitamata) kasumid (või on teada, et järgnevatel perioodidel tekivad suure tõenäosusega kasumid).

Näide kahjumite katmise ja mittekatmise mõjust jaotuskõlbulikule kasumile: Esimesel juhul otsustasid aktsionärid eelmiste perioodide kahjumid katta (NB! Otsus peab olema tehtud enne aruandeperioodi kasumi kinnitamist) ning teisel juhul mitte katta.

Kahjumi katmise järgselt on majandusüksuse jaotuskõlbuliku kasumi jääk positiivne (55 000) samas, kui kahjumi katmata jätmisel negatiivne (-5000) – kahjumid katta otsustanud majandusüksuse aktsionäridel on võimalus jagada ka dividende erinevalt juhust, kus nad oleksid kahjumid katmata jätnud.

Mis tahes lisaküsimuste või selgituste saamiseks seoses käesoleva teemaga, julgustame Teid pöörduma otse BDO ekspertide poole. Me oleme siin, et pakkuda Teile asjatundlikku nõu ja tuge.