Konsolideeritud finantsaruanded: Mõjuulatuse-osaluse järkjärguline/ositi omandamine ja võõrandamine

Konsolideeritud finantsaruanded: Mõjuulatuse-osaluse järkjärguline/ositi omandamine ja võõrandamine

Investori poolt mingisse majandusüksusse tehtavate investeeringute arvestus ja aruandluse erijuhtumiks võib pidada nn osaluse ositi omandamist – kus kogu osalus kokku soetatakse mitmete üksteisele järgnevate soetuste jadana lühema või pikema ajaperioodi jooksul. Konsolideeritava majandusüksuse osalise omandamisega võib, kuid ei pruugi, kaasneda raamatupidamisliku firmaväärtuse teke – näiteks ei teki raamatupidamislikku firmaväärtust konsolideerimisgrupi üksuste vaheliste tehingute korral, sest konsolideerimisgrupi kui (ühise) majandusüksuse siseselt genereeritud firmaväärtust ei ole lubatud arvele võtta.

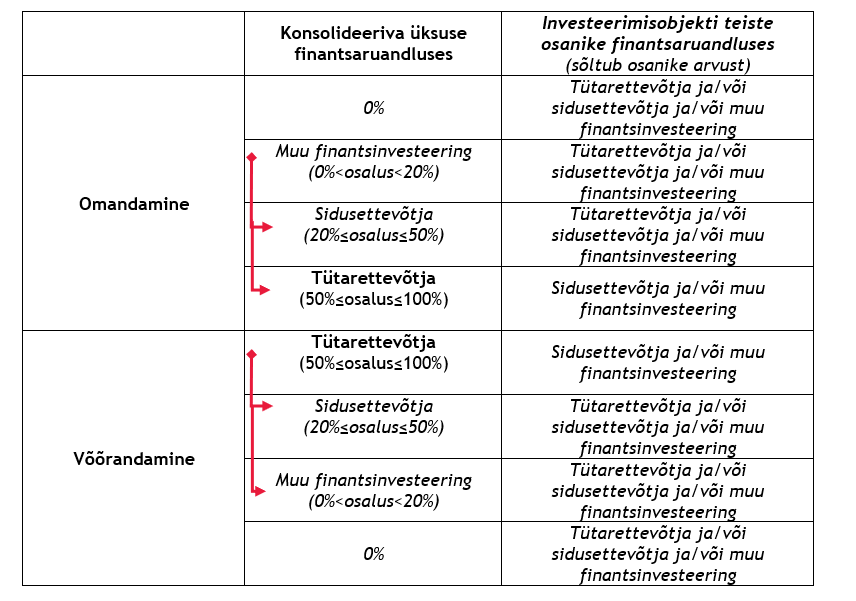

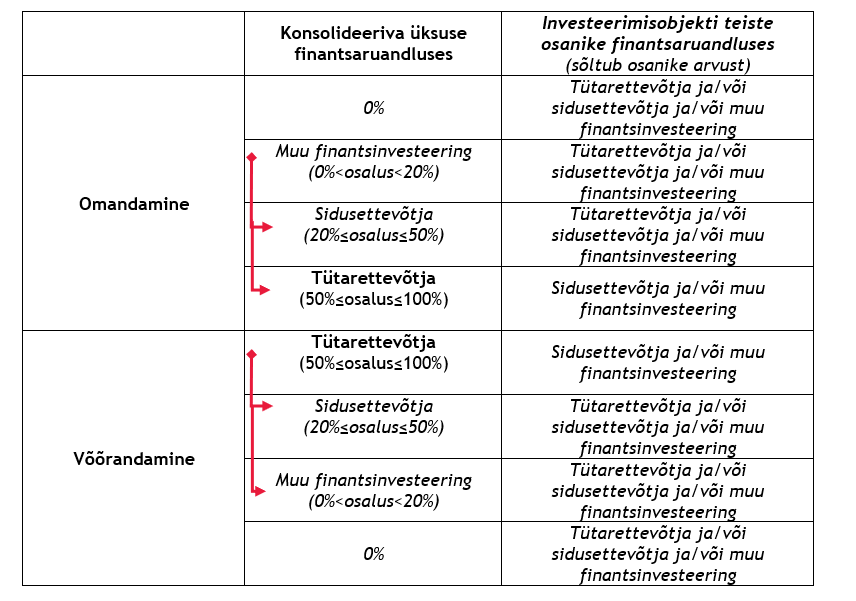

Konsolideeriva üksuse osaluse kasv konsolideeritavas üksuses tähendab tavapäraselt vähemusosaluse osa kahanemist (kuni 0-ni) ning vastupidi – kui (varasem) vähemusosalus saavutab valitseva mõju, lõpetatakse (varasema) konsolideeritava üksuse konsolideerimine rida-realt meetodil. Kui osalus omandatakse järkjärgult (ositi), siis investeerimise objektiks olev üksus võib läbi teha (kõik) järgenvad arvestus- ja aruandlusetapid:

Sõltuvalt osaluste/mõjuvõimu jaotumisest võib ühe investori tütarettevõte olla mitme teise investori sidusettevõtteks (vähemusosalus võib jaguneda mitmeks vähemalt 20%-lise hääleõigusega osaluseks).

Kui omandamine toimub edasise võõrandamise eesmärgil (tavapäraselt aastase perioodi jooksul), loetakse omandatud vara (aktsiad, osad, nn tervikvara vms) mitte põhivaraks (pikaajaliseks finantsinvesteeringuks) vaid käibevaraks ning ka omandamisega valitseva mõju tekkimise korral ei konsolideerita investeerimisobjekti rida-realt – sellisel juhul on tegemist kaubeldava(te) vara(de)ga (nt lühiajalise finantsinvesteeringuga). Konsolideerimise kohustusest tulenevalt tuleks aga pikemaajalise (aastat ületava) võõrandamiseesmärgi korral investeeringut käsitleda kui põhivarana (pikaajaline finantsinvesteering) ning valitseva mõju korral konsolideerida rida-realt, va (raamatupidamise seaduse) erandjuhud, mis välistavad konsolideerimiskohustuse. Sedakaudu ei ole reeglina võimalik, et pikaajalise valitseva mõju all olevat majandusüksust kajastataks näiteks kauplemisportfellis kui muud pikaajalist finantsinvesteeringut.

Kui käibevara(de)na arvele võetud mitte konsolideeritavat valitseva mõju all olevat majandusüksust ei õnnestu eeldatud (lühiajalisel) perioodil võõrandada või võõrandamiseesmärgist loobutakse, siis tuleb see investeering ümber klassifitseerida tütarettevõtteks (põhivaraks, pikaajaliseks finantsinvesteeringuks). Tegemist on sellisel juhul arvestuspõhimõtete muudatusega, millega tehtavatel korrigeerimistel on tagasiulatuv mõju. Eelmiste võrreldavate aruandeperioodide korrigeerimise vajadus sõltub seejuures asjaolust, kas aruandeperioodi finantsaruanded, mil valitsev mõju saavutati, on juba kinnitatud või mitte. Kinnitatud finantsaruannete korral tuleb korrigeerida ka eelmis(t)e aruandeperioodi(de) andmeid, veel kinnitamata aruandes on võimalik teha muudatusi vaid aruandeperioodis, sest need ei puuduta juba kinnitatud finantsaruandeid.

Kui (varemalt) konsolideeritud üksus otsustatakse osaliselt või tervikuna võõrandada, siis rida-realt konsolideerimine lõpetatakse valitseva mõju kadumisel. Aruandeperioodi sisesel võõrandamisel toimub seega majandusüksusega seotud arvestuspõhimõtte muudatus aruandeperioodi siseselt. Näiteks kui konsolideeriv üksus, mille majandusaastaks on kalendriaasta, kasutab sidusettevõtete kajastamisel kapitaliosaluse meetodit ning 31.05.20X1 osalust osaliselt võõrandades valitsev mõju kaob, siis investeeringuobjektiks oleva majandusüksuse perioodi 01.01.-31.05.20X1 finantsaruanded konsolideeritakse rida-realt ning perioodi 01.06.-31.12.20X1 finantstulemused esitatakse kapitaliosaluse meetodil. Kui edasise osalise võõrandamise käigus kaob ka oluline mõju, klassifitseeritakse investeering sarnaselt ümber pikaajaliseks finantsinvesteeringuks jne. Kui sidusettevõtete kajastamisel ei kasutata kapitaliosaluse meetodit, siis rida realt-konsolideerimise lõppedes valitakse mõni muu asjakohane-lubatud kasutatav meetod (kas siis õiglase väärtuse meetod või soetusmaksumuse meetod).

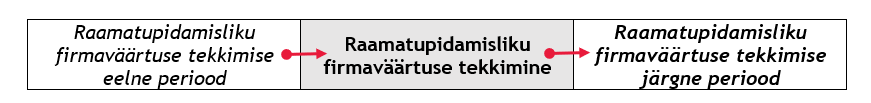

Kogu osaluse omandamist ja sedakaudu ka valitseva mõju omandamist on võimalik kirjeldada ühe või mitme tehingu jadana konkreetses ajaperioodis, kus tuleb eristada raamatupidamisliku firmaväärtuse tekkimise eelne periood, raamatupidamisliku firmaväärtuse tekkimine (või erandjuhtudel tekkimise periood) ning raamatupidamisliku firmaväärtuse tekkimise järgne periood:

Seejuures raamatupidamislik firmaväärtus seostub investeeringute kajastamisel (vaid) kahe arvestus ja aruandlusmeetodiga neljast:

Tavapäraselt ei ole võimalik olemasolevat valitsevat mõju (või ka olemasolevat olulist mõju) omandada uuesti ning sedakaudu on raamatupidamisliku firmaväärtuse teke seotud vaid tehinguga (või erandjuhtudel tehingutega), kus valitsev mõju (või ka oluline mõju) tekkis. Teatud juhtudel võib erandiks pidada konsolideeritava üksuse omandamist ositi (nn kombineeritud- või liittehinguna), mille käigus otsustatud (ja/või ka kokkulepitud) valitseva mõju ulatus saavutatakse mitme järjestikuse omandamissammu abil pikema perioodi jooksul. Jadamaksete korral on võimalik maksete graafik kujundada viisil, kus konkreetsel maksel ning saavutatava mõjuvõimu ulatusel ei ole ühest seost ning sedakaudu peegeldab tehingu majanduslikku sisu pigem vaid terviklik (või mingi määrav osa) osaluste omandamise tehingute jadast.

Kuna raamatupidamisliku firmaväärtuse leidmise üheks komponendiks on konsolideeriva üksuse (ja/või teiste konsolideeriva(te) üksus(t)e) poolt investeerimisobjektis osaluse omandamiseks panustatud vara(de) väärtus:

siis arvele võetava firmaväärtuse summa kujuneb erinevaks terviku (kõik maksed kokku) või osa (maksed kuni valitseva mõju tekkimiseni) kasutamisel. Kui osalused investeeringuobjektis soetatakse tehingute jadana lühema või pikema perioodi jooksul, siis tavapäraselt investeeringuobjekti netovara selle perioodi jooksul muutub ning investeeringuobjekti netovara muutumine mõjutab sedakaudu ka raamatupidamislikku firmaväärtuse arvestust.

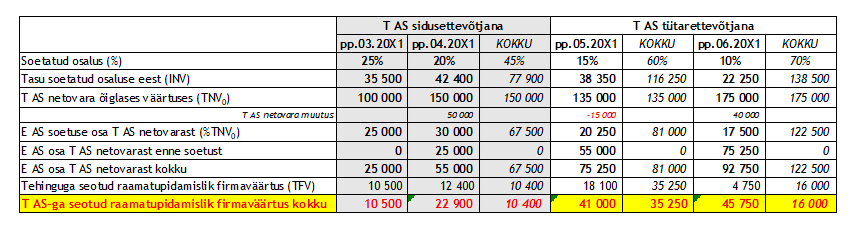

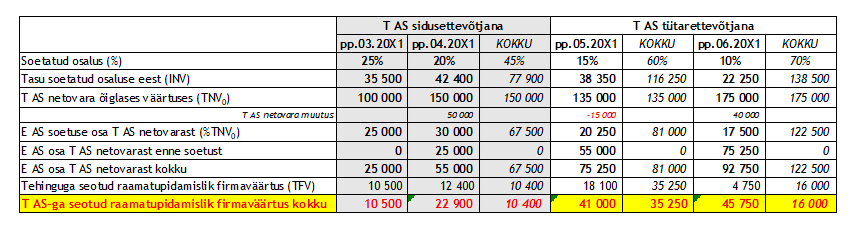

Näide. E OÜ soetas pp.03.20X1 25% T AS hääleõiguslikest aktsiatest, pp.04.20X1 20% T AS hääleõiguslikest aktsiatest, pp.05.20X1 15% T AS hääleõiguslikest aktsiatest ning pp.06.20X1 10% T AS hääleõiguslikest aktsiatest. T AS netovara õiglane väärtus ning E OÜ osalus T AS netovaras kujunes alljärgnevalt:

Tehingud toimuvad ca 1 kuulise vahega 3-4 kuulise perioodi jooksul ehk kõikide tehingute või ka mõnede tehingute koondamine üheks tehinguks ei oleks ilmselt problemaatiline. Kindlasti oleks võimalik sarnaseid tehinguid hajutada ka pikematele perioodidele. Jadamisi toimunud tehingutest tulenevalt:

Osaluste jadamisi ehk ositi võõrandamisel tekiksid sarnased - ehkki „vastupidised” küsimused – võõrandamise tulemuse, firmaväärtuse allahindluse ulatuse ja/või rida-realt konsolideerimise lõpetamise ajastamise kohta.

Mis tahes lisaküsimuste või selgituste saamiseks seoses käesoleva teemaga, julgustame Teid pöörduma otse BDO ekspertide poole. Me oleme siin, et pakkuda Teile asjatundlikku nõu ja tuge.

Loe ka varem ja hiljem ilmunud artikleid sel teemal SIIT

Konsolideeriva üksuse osaluse kasv konsolideeritavas üksuses tähendab tavapäraselt vähemusosaluse osa kahanemist (kuni 0-ni) ning vastupidi – kui (varasem) vähemusosalus saavutab valitseva mõju, lõpetatakse (varasema) konsolideeritava üksuse konsolideerimine rida-realt meetodil. Kui osalus omandatakse järkjärgult (ositi), siis investeerimise objektiks olev üksus võib läbi teha (kõik) järgenvad arvestus- ja aruandlusetapid:

Sõltuvalt osaluste/mõjuvõimu jaotumisest võib ühe investori tütarettevõte olla mitme teise investori sidusettevõtteks (vähemusosalus võib jaguneda mitmeks vähemalt 20%-lise hääleõigusega osaluseks).

Kui omandamine toimub edasise võõrandamise eesmärgil (tavapäraselt aastase perioodi jooksul), loetakse omandatud vara (aktsiad, osad, nn tervikvara vms) mitte põhivaraks (pikaajaliseks finantsinvesteeringuks) vaid käibevaraks ning ka omandamisega valitseva mõju tekkimise korral ei konsolideerita investeerimisobjekti rida-realt – sellisel juhul on tegemist kaubeldava(te) vara(de)ga (nt lühiajalise finantsinvesteeringuga). Konsolideerimise kohustusest tulenevalt tuleks aga pikemaajalise (aastat ületava) võõrandamiseesmärgi korral investeeringut käsitleda kui põhivarana (pikaajaline finantsinvesteering) ning valitseva mõju korral konsolideerida rida-realt, va (raamatupidamise seaduse) erandjuhud, mis välistavad konsolideerimiskohustuse. Sedakaudu ei ole reeglina võimalik, et pikaajalise valitseva mõju all olevat majandusüksust kajastataks näiteks kauplemisportfellis kui muud pikaajalist finantsinvesteeringut.

Kui käibevara(de)na arvele võetud mitte konsolideeritavat valitseva mõju all olevat majandusüksust ei õnnestu eeldatud (lühiajalisel) perioodil võõrandada või võõrandamiseesmärgist loobutakse, siis tuleb see investeering ümber klassifitseerida tütarettevõtteks (põhivaraks, pikaajaliseks finantsinvesteeringuks). Tegemist on sellisel juhul arvestuspõhimõtete muudatusega, millega tehtavatel korrigeerimistel on tagasiulatuv mõju. Eelmiste võrreldavate aruandeperioodide korrigeerimise vajadus sõltub seejuures asjaolust, kas aruandeperioodi finantsaruanded, mil valitsev mõju saavutati, on juba kinnitatud või mitte. Kinnitatud finantsaruannete korral tuleb korrigeerida ka eelmis(t)e aruandeperioodi(de) andmeid, veel kinnitamata aruandes on võimalik teha muudatusi vaid aruandeperioodis, sest need ei puuduta juba kinnitatud finantsaruandeid.

Kui (varemalt) konsolideeritud üksus otsustatakse osaliselt või tervikuna võõrandada, siis rida-realt konsolideerimine lõpetatakse valitseva mõju kadumisel. Aruandeperioodi sisesel võõrandamisel toimub seega majandusüksusega seotud arvestuspõhimõtte muudatus aruandeperioodi siseselt. Näiteks kui konsolideeriv üksus, mille majandusaastaks on kalendriaasta, kasutab sidusettevõtete kajastamisel kapitaliosaluse meetodit ning 31.05.20X1 osalust osaliselt võõrandades valitsev mõju kaob, siis investeeringuobjektiks oleva majandusüksuse perioodi 01.01.-31.05.20X1 finantsaruanded konsolideeritakse rida-realt ning perioodi 01.06.-31.12.20X1 finantstulemused esitatakse kapitaliosaluse meetodil. Kui edasise osalise võõrandamise käigus kaob ka oluline mõju, klassifitseeritakse investeering sarnaselt ümber pikaajaliseks finantsinvesteeringuks jne. Kui sidusettevõtete kajastamisel ei kasutata kapitaliosaluse meetodit, siis rida realt-konsolideerimise lõppedes valitakse mõni muu asjakohane-lubatud kasutatav meetod (kas siis õiglase väärtuse meetod või soetusmaksumuse meetod).

Kogu osaluse omandamist ja sedakaudu ka valitseva mõju omandamist on võimalik kirjeldada ühe või mitme tehingu jadana konkreetses ajaperioodis, kus tuleb eristada raamatupidamisliku firmaväärtuse tekkimise eelne periood, raamatupidamisliku firmaväärtuse tekkimine (või erandjuhtudel tekkimise periood) ning raamatupidamisliku firmaväärtuse tekkimise järgne periood:

Seejuures raamatupidamislik firmaväärtus seostub investeeringute kajastamisel (vaid) kahe arvestus ja aruandlusmeetodiga neljast:

- rida-realt meetod konsolideeritud finantsaruandluses, kus tekkinud firmaväärtus eristatakse ning esitatakse immateriaalse põhivarana; ning

- kapitaliosaluse meetod nii konsolideeritud kui ka konsolideerimata finantsaruandluses, kus tekkinud firmaväärtust ei eristata ning see sisaldub investeeringu soetusmaksumuses (pikaajalised finantsinvesteeringud, tütar- või sidusettevõtja aktsiad või osad).

Tavapäraselt ei ole võimalik olemasolevat valitsevat mõju (või ka olemasolevat olulist mõju) omandada uuesti ning sedakaudu on raamatupidamisliku firmaväärtuse teke seotud vaid tehinguga (või erandjuhtudel tehingutega), kus valitsev mõju (või ka oluline mõju) tekkis. Teatud juhtudel võib erandiks pidada konsolideeritava üksuse omandamist ositi (nn kombineeritud- või liittehinguna), mille käigus otsustatud (ja/või ka kokkulepitud) valitseva mõju ulatus saavutatakse mitme järjestikuse omandamissammu abil pikema perioodi jooksul. Jadamaksete korral on võimalik maksete graafik kujundada viisil, kus konkreetsel maksel ning saavutatava mõjuvõimu ulatusel ei ole ühest seost ning sedakaudu peegeldab tehingu majanduslikku sisu pigem vaid terviklik (või mingi määrav osa) osaluste omandamise tehingute jadast.

Kuna raamatupidamisliku firmaväärtuse leidmise üheks komponendiks on konsolideeriva üksuse (ja/või teiste konsolideeriva(te) üksus(t)e) poolt investeerimisobjektis osaluse omandamiseks panustatud vara(de) väärtus:

| Panus üksuse omandamiseks/investeeringu soetusmaksumus | INV |

| Omandatud osalus (mõjuulatus) | % |

| Omandatud üksuse bilansiline netovara (varad ja kohustised) valitseva mõjuvõimu tekkimisel | BNV0 |

| Üksuse bilansis kajastuva netovara (varade ja kohustiste) õiglasele väärtusele korrigeerimise mõju | +/- NV01 |

| Üksuse bilansis mitte kajastuvate varade ja kohustiste õiglases väärtuses arvele võtmise mõju | +/- NV02 |

| Üksuse korrigeeritud netovara õiglases väärtuses valitseva mõjuvõimu tekkimisel =BNV0+/-NV01+/-NV02 |

TNV0 |

| Omandatud osa netovarast | %TNV0 |

| Omandatud üksuse raamatupidamislik firmaväärtus õiglases väärtuses =INV-%TNV0 | TFV |

Näide. E OÜ soetas pp.03.20X1 25% T AS hääleõiguslikest aktsiatest, pp.04.20X1 20% T AS hääleõiguslikest aktsiatest, pp.05.20X1 15% T AS hääleõiguslikest aktsiatest ning pp.06.20X1 10% T AS hääleõiguslikest aktsiatest. T AS netovara õiglane väärtus ning E OÜ osalus T AS netovaras kujunes alljärgnevalt:

Tehingud toimuvad ca 1 kuulise vahega 3-4 kuulise perioodi jooksul ehk kõikide tehingute või ka mõnede tehingute koondamine üheks tehinguks ei oleks ilmselt problemaatiline. Kindlasti oleks võimalik sarnaseid tehinguid hajutada ka pikematele perioodidele. Jadamisi toimunud tehingutest tulenevalt:

- kui kalkuleerime raamatupidamisliku firmaväärtuse igale tehingule eraldi, kujuneks pp.06.20X1 seisuga raamatupidamislikuks firmaväärtuseks kokku 45 750 eurot (=10500+12400+18100+4750); ning

- kui käsitleme tehingute jada ühe ühtse omandamistehinguna, kus valitsev mõju tekkis pp.05.20X1, siis (firmaväärtuse amortisatsiooni arvestamata) kujuneks pp.06.20X1 seisuga raamatupidamislikuks firmaväärtuseks kokku 35 250 eurot (=116250-81000); ning

- kui käsitleme tehingute jada ühe ühtse omandamistehinguna, kus valitsev mõju tekkis pp.06.20X1, siis kujuneks pp.06.20X1 seisuga raamatupidamislikuks firmaväärtuseks kokku 16 000 eurot (=138500-122500)ning

- jt. - lisaks oleks võimalikud ka kombinatsioonid, kus osad tehingutest liidetaks ja osad mitte.

- kuni pp.06.20X1 eeldustel, et valitsev mõju tekkis alles pp.06.20X1 ja oluline mõju eksisteeris juba enne pp.03.20X1; või

- kuni pp.05.20X1 eeldustel, et valitsev mõju tekkis pp.05.20X1 ja oluline mõju eksisteeris juba enne pp.03.20X1; või

- pp.03.20X1 kuni pp.06.20X1 eeldustel, et oluline mõju tekkis pp.03.20X1 ja valitsev mõju tekkis alles pp.06.20X1; või

- pp.04.20X1 kuni pp.06.20X1 eeldustel, et oluline mõju tekkis alles pp.04.20X1 ja valitsev mõju tekkis alles pp.06.20X1; või

- pp.03.20X1 kuni pp.05.20X1 eeldustel, et oluline mõju tekkis pp.03.20X1 ja valitsev mõju tekkis pp.05.20X1; või

- pp.04.20X1 kuni pp.05.20X1 eeldustel, et oluline mõju tekkis alles pp.04.20X1 ja valitsev mõju tekkis pp.05.20X1; või

- olulise mõju tekkimisest kuni … eeldustel, et oluline mõju ei muutunud valitsevaks mõjuks.

Osaluste jadamisi ehk ositi võõrandamisel tekiksid sarnased - ehkki „vastupidised” küsimused – võõrandamise tulemuse, firmaväärtuse allahindluse ulatuse ja/või rida-realt konsolideerimise lõpetamise ajastamise kohta.

Mis tahes lisaküsimuste või selgituste saamiseks seoses käesoleva teemaga, julgustame Teid pöörduma otse BDO ekspertide poole. Me oleme siin, et pakkuda Teile asjatundlikku nõu ja tuge.

Loe ka varem ja hiljem ilmunud artikleid sel teemal SIIT